במסגרת ניתוחים לעסקאות מימון תמ"א 38 אני נתקל בהמון יזמים מנוסים יותר ומנוסים פחות. מספר פעמים במהלך הקריירה היזמית שלהם, ניצבים אותם יזמים בפני שאלה מכרעת – האם לקחת מימון בנקאי או לפנות לגוף חיצוני למתן מימון. וודאי תתפלאו לשמוע, כי הסיבה בגינה פונים יותר ויותר יזמים למימון חוץ בנקאי היא לא בהכרח היותם "לא כשירים לקבלת מימון", אלא נוגעת לעניין הרווח. על כל זאת במאמר הבא.

* המאמר מתייחס למימון פרויקטים מסוג תמ"א 38, אך רלוונטי לכל פרויקט בנייה של דירות מגורים מוגש לכם באדיבות אפיקים הנדסה חברת פיקוח בניה.

טרם ניגש לאספקט המימוני, ברצוני להבהיר נקודה מהותית – כל יזם שואף להרוויח כמה שיותר בפרויקט. לצורך כך נערך דו"ח "0" שכולל, בד"כ, את הפרקים הבאים:

- עלויות קרקע (מיסים, שכ"ט עו"ד וכו').

- עלויות בניה.

- עלויות חיזוק, שיפוץ ותוספות לדיירים (תמ"א 38).

- עלויות כלליות (שיווק, תכנון וכו').

- עלויות מימון (על כך נרחיב בהמשך).

- סה"כ עלויות.

- סה"כ הכנסות.

- רווח.

רווח זהו פרמטר חשוב מאוד ואין לזלזל בו. יחד עם זאת, זהו לא המדד היחיד לבחינת הפרויקט. בבואנו למדוד יעילות פרויקט עבור יזם, יש לבדוק גם את היחס בין הרווח לבין ההון העצמי שהושקע בפרויקט. המדד האחרון יציג את התשואה שהפיק היזם מהכסף שהשקיע בפרוייקט. היחס נקרא – "תשואה להון עצמי".

כל פרויקט בניה מהווה עסק וכמו בכל עסק אחר דו"ח כספי (מאזן חשבונאי) של הפרויקט כולל שני סוגי הון: הון עצמי (כסף של היזם שמושקע בפרויקט) והון זר (כסף שהושקע בפרויקט ע"י צד ג').

להלן מבנה הון בפרויקט בניה כפי שהיה נהוג עד לפני כמה שנים

- הון עצמי של היזם (בד"כ 20%-40% מעלויות הפרוייקט).

- ליווי בנקאי שמורכב מהלוואה בנקאית ותקבולי לקוחות.

* לפעמים, המבנה הנ"ל היה מקבל גיוון ע"י הזרמת הון זר נוסף שנקרא השלמת הון.

המתכונת הנ"ל עבדה מספר שנים וסיפקה נאמנה את צרכי השוק. החל משנת 2007 לערך, התרחשו בארץ ובעולם מספר אירועים אשר שינו את פני הדברים וגרמו בסופו של יום לצמצום היקף האשראי הבנקאי המוקצה לענף הבניה. חלק מהגורמים מפורטים להלן:

- כישלון פרויקטים תחת ליווי ופיקוח בנקאי של חברת "חפצבה".

- משבר אשראי בארצות הברית שהתפרס למקומות רבים אחרים בעולם.

- הקשחת רגולציה בנקאית באירופה ובהתאם גם בארץ.

השוק אמר את דברו

לאחר השינויים המבניים שעבר השוק, תוך צמצום אפשרויות האשראי, נוצר מעין מחנק אשראי לפרויקטים אשר הגביל את התחרות והיווה את אחת הסיבות העקיפות שגרמו לעליית מחירי הדירות (ובהתאם ליוקר המחיה בארץ). כמענה לצרכים וכפתרון חיוני לחברות קטנות ובינוניות בענף הבניה, קם סקטור אשראי פרטי אשר מכונה "מימון חוץ בנקאי". בהתקיים תנאים אופטימאליים, הלך ותפס המימון החוץ בנקאי נתח שוק לא קטן, וכיום, מהווה נדבך חשוב בחלק נכבד מהעסקאות המבוצעות.

במימון חוץ בנקאי קיימות תתי קטגוריות המכילות מודלים שונים ומגוונים, אך אם נסתכל על שתי השיטות, זו המסורתית וזו שצצה לה, נבין כי קיימים מספר יתרונות וחסרונות בשתי הווריאציות, כאשר שתיהן מבוצעות בשיטת הליווי הסגור. להלן טבלת השוואה בגין הפרמטרים התפעוליים.

פרמטר תפעולי |

ליווי בנקאי |

מימון חוץ בנקאי |

| פיקוח שמאי והנדסי | מבוצע ע" משרד מפקחים מאושר ע"י הבנק | מבוצע ע" משרד מפקחים מאושר ע"י הגוף המממן |

| פיקוח כלכלי | מבוצע ע" משרד מפקחים מאושר ע"י הבנק ומבוקר ע"י הבנק | בד"כ מבוצע ע"י הגוף המממן ישירות |

| דרישות להון עצמי | 20%-40% מסך העלויות כאשר עם השלמת הון ניתן לרדת עד ל-8%-16% | בד"כ 0%-20% |

| דרישות ליחס הרווח מסך העלויות | לפחות 15%-20% | לפחות 20%-40% |

| שלב מתן הלוואות | בד"כ, החל מרכישת הזכויות בקרקע | בד"כ, החל מקבלת היתר בניה |

| דרישות ליזם | הגשת הצהרת מצב פיננסי ונסיון קודם ביזום פרוייקטים | הגשת הצהרת מצב פיננסי ונסיון קודם ביזום פרוייקטים |

| קצב טיפול בבקשת מימון | 2-4 חודשים | כחודש (בממוצע) |

| ביצוע שינויים במימון לעומת הסטנדרט או החוזה שנחתם | קשיח מאוד | גמיש ומותאם לצרכי הפרוייקט |

| בטחונות לרוכשי דירות | ערבות חוק המכר או פוליסת ביטוח חוק המכר | בד"כ, רישום הערת אזהרה בטאבו |

| התנהגות במצב של כשל פרוייקט | מינוי כונס נכסים, ובד"כ, "מכירת חיסול" | בד"כ, כניסה מקצועית לניהול והשלמת הפרויקט. לרוב, השיטה הטובה ביותר עבור כל הגורמים הקשורים |

_

מאמרים נוספים שיעניינו אותך מפי מרכז התחדשות עירונית – פינוי בינוי קבלת 2 דירות, כלים לבדיקה פיננסית של יזמים

מעבר לפרמטרים ה"יבשים" דלעיל ניתן לומר כי מימון חוץ בנקאי יותר קרוב ליזם ומסוגל להתאים מבנה ייחודי לכל פרויקט. אציין כי בכל פרויקט המכיל ליווי בנקאי או חוץ בנקאי, קיימת חשיבות קריטית להפעיל בתוך הגוף המממן גורמים מנוסים בכל ההיבטים הנדרשים לפיקוח יעיל על פרויקט בניה (כלכלה, חשבונאות, כספים, תכנון ובניה, מימון ומשפטים).

כאמור, מימון חוץ בנקאי מהווה חלופה מעולה ליזמים קטנים ובינוניים. כאן המקום להתייחס לתכנית מתאר ארצית מספר 38 (הידועה בשם: תמ"א 38). פרויקטים מסוג זה, לרוב, בעלי היקף נמוך יותר מפרויקט בניה רגיל, אך בעלי מורכבות גדולה פי כמה לעומת פרויקטים רגילים בפן ביצוע ורכישת זכויות הקרקע, אשר מוענקות ע"י המדינה לדיירי הבניין. כאן, יש יתרון ליזמים קטנים וגמישים שמסוגלים להגיע להסכמות עם כל הדיירים בבניין הרלוונטי, אך, ליזמים האלה, בד"כ, יש פחות הון עצמי לעומת החברות הגדולות, אין להם מספיק ניסיון עבודה מול המערכת הבנקאית והם צריכים ליווי צמוד בתחום המימון – כל זה מסביר מדוע מימון חוץ בנקאי מהווה עבורם לא רק חלופה אלא, בד"כ, הפתרון הטוב ביותר עבור הפרויקטים שלהם.

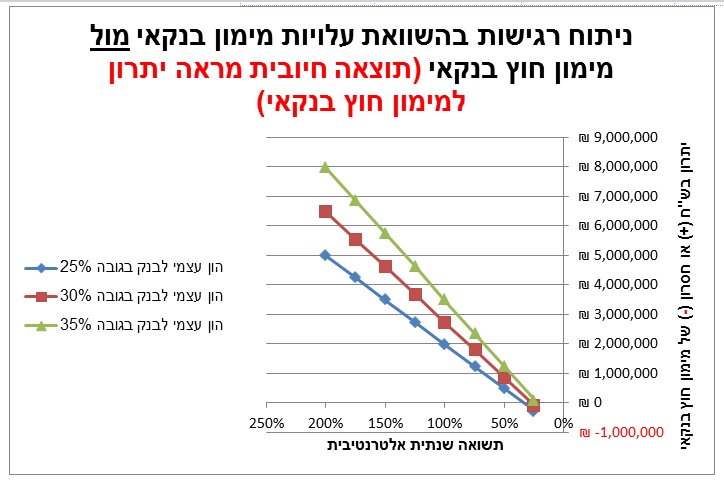

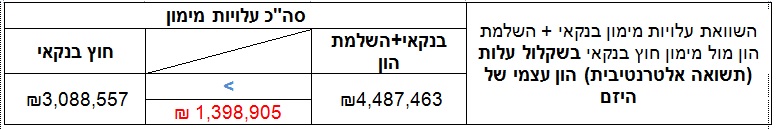

בתחילת המאמר ציינתי שיזמים רוצים להרוויח כמה שיותר, היות וכך, יזם ששוקל את החלופות (מימון בנקאי או חוץ בנקאי לפרויקט תמא 38) חייב לעשות חשבון לעלויות בכלל ולעלויות המימון בפרט. חישוב מהיר יראה שעלויות בנקאיות ישירות, בד"כ, זולות יותר מאשר עלויות מימון חוץ בנקאי (שהרי מקורות הגיוס בבנקים משמעותית זולים יותר), אך אם ההנחה הראשונית שלנו אכן נכונה, על היזם לבחון היטב את המספרים, שכן ייתכן מאוד כי בשקלול מדדי הרווחיות, האפשרות הנכונה ביותר עבורו תהיה דווקא ליווי חוץ בנקאי. כדי למקסם את הרווחיות, על היזם להשיג את התשואה השנתית הגבוהה ביותר להון העצמי. כדי לשקלל את הפרמטר הזה בחישובים, נדרש להגדיר תשואה אלטרנטיבית להון עצמי להון עצמי היא אותה תשואה אשר יכול היה היזם לקבל על כספו, אילולא היה משקיע את ההון בפרויקט הספציפי).

נפרט בדוגמא

יזם בוחן 2 פרויקטים דומים עם רווח צפוי 3 מש"ח בכל אחד מהם. ההון העצמי שיש ליזם מספיק או לפרויקט אחד בליווי בנקאי או ל-2 פרויקטים במימון חוץ בנקאי. היזם רוצה לבצע את שניהם. מיד נראה כיצד התשואה השנתית להון בליווי בנקאי תהיה 40% ולעומת זאת, במימון חוץ בנקאי – 150% (ההפרש נובע בעיקר מהון עצמי נמוך יותר שהושקע במתכונת של מימון חוץ בנקאי). במקרה הזה התשואה השנתית האלטרנטיבית של היזם נעה בין 40% ל-150% (אם יוותר על הפרויקט השני לא ירוויח תשואה שנתית בשיעור 150%).

עכשיו, כאשר הבנו שיש לתת משנה חשיבות לעניין גובה ההון העצמי, ניתן להציג חישובים מספריים כדי להעמיק את ההבנה.

להלן השוואת עלויות – מימון בנקאי מול מימון חוץ בנקאי

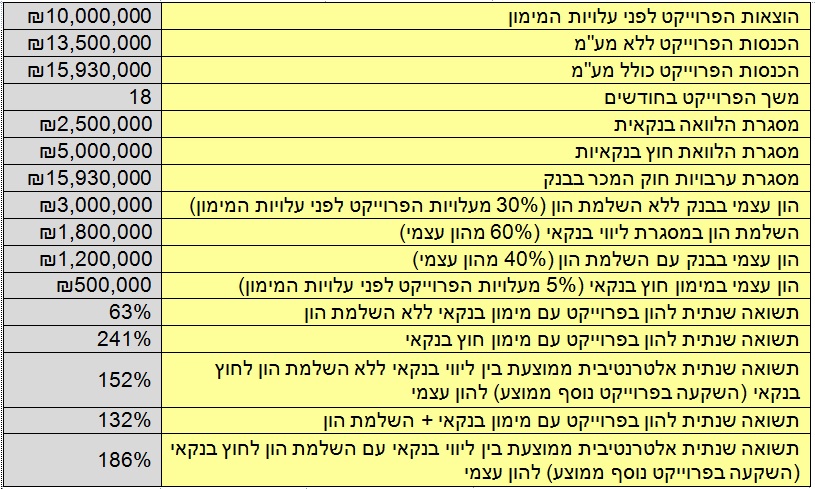

נתוני בסיס

* תשואה שנתית אלטרנטיבית – התשואה על ההשקעה אותה מצפה לקבל יזם בפרויקט נוסף/פרויקטים נוספים. אופן החישוב: הרווח של היזם בפרויקט חלקי סכום ההון עצמי שעל היזם להשקיע מכספו שלו בפרויקט.

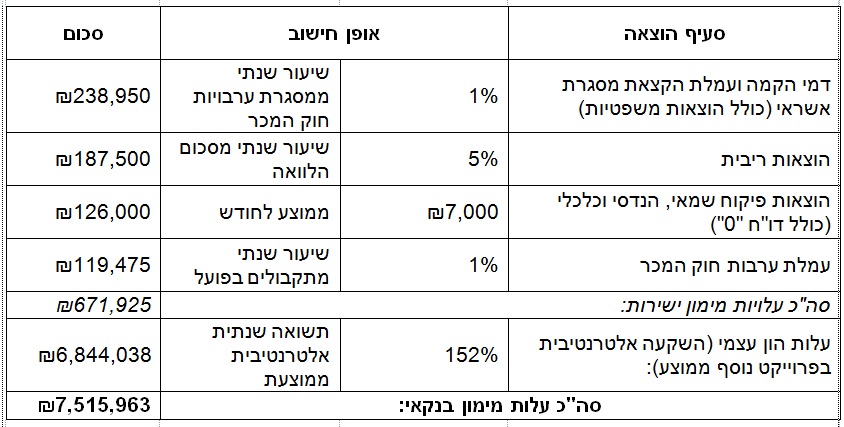

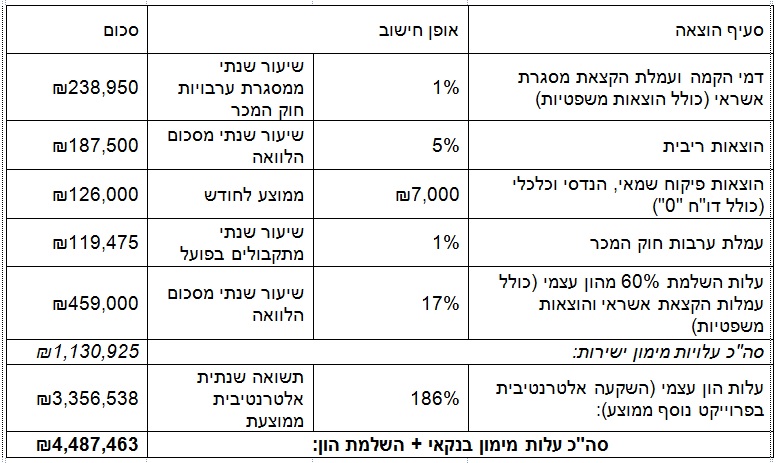

מימון בנקאי

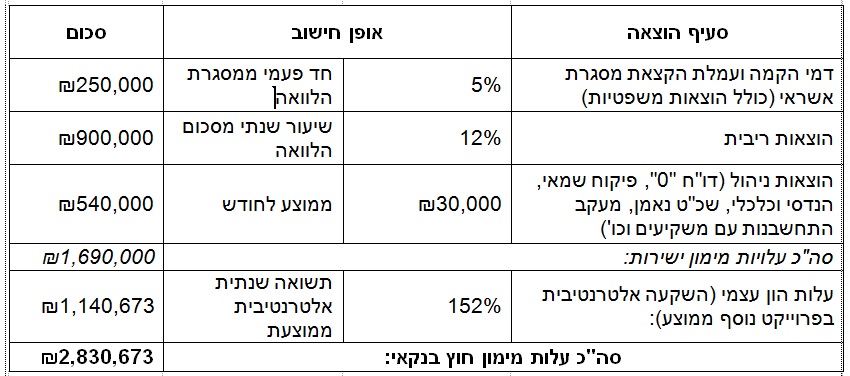

מימון חוץ בנקאי

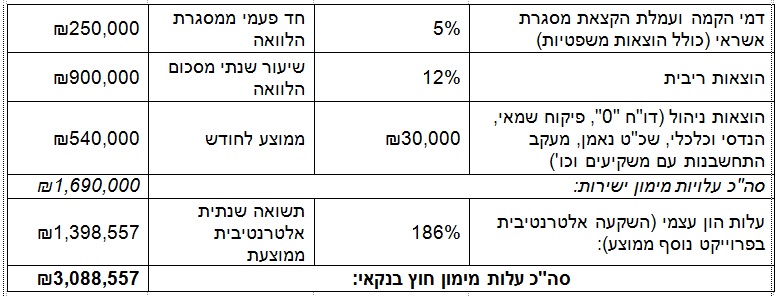

סיכום (בנקאי לעומת חוץ בנקאי)

מימון בנקאי + השלמת הון

מימון חוץ בנקאי

סיכום (בנקאי + השלמת הון לעומת חוץ בנקאי)

לקריאה נוספת: מיסים תמ"א 38 | פינוי בינוי מדריך

אין להעתיק ו/או לשכפל ו/או להפיץ בכל דרך שהי. כל שימוש מלבד שימוש אישי, יעשה באישור בכתב ע"י אפיקים הנדסה, וכפוף לתקנון האתר.

אין באמור כדי להוות חוות דעת או ייעוץ. האמור לעיל מכיל מידע כללי בלבד וניתן כשירות לאזרח. אין האמור מהווה תחליף לקבלת חוות דעת מקצועית, שכן, יש לבחון כל מקרה לגופו.

אנו עומדים לפני סגירה עם יזם לגבי תמ"א 38 2 והוא לא מפרט מאיפוה ישיג מימון,לא מפרט מה היכולות הפיננסיות שלו ואף העו"ד שמיצג אותנו (שהיזם מממן) לא הבין מה אני רוצה ממנו כאשר ביקשתי מימנו לבדוק את האיתנות הכלכלית של היזם,אני מאוד חושש שיש ליזם בעיית מימון כי הוא חדש יחסית וכמעט בלי ניסיון,איך פותרים את הנושא ?האם עליי להתעקש שהיזם יתן פירוט לגבי המימון ? האם העו"ד צריך לעשות בדיקת יכולת/איתנות כספית של היזם ? האם היזם צריך להכין דו"ח 0 ללהגיש לנו הדיירים ? תודה מראש,דוד.

שלום דוד,

בסיטואציה שאתה מתאר כמובן רצוי לבצע בחינה פיננסית של היזם , את הבדיקה ניתן לבצע דרך חברות המתמחות בכך. מצרף כאן מטה הרצאה שהעברנו לעורכי דין לגבי בחינת איתנות פיננסית של יזמים בתחום הבניה.

לגבי דוח כלכלי לפרויקט כמובן הכרחי ומומלץ ביותר כדי שתוכל לנהל מומ מסחרי בצורה יותר מושכלת.

את שתי הפונקציות האלו אנו יודעים להעניק תחת שירותי פיקוח הדיירים שאותו אנו מספקים לעשרות פרויקטים בכל הארץ. אגב היזם מחויב להעמיד טרם החתימה תקציב עבור המפקח הנל. כך שעבורכם השירות ללא עלות.

https://www.youtube.com/watch?v=f12D0JehcMY

היי. כתבה מצוינת

יש לי כמה שאלות לגבי הדוגמה שהבאת

איך מחושבות התשואות השנתיות?

איך מחושבת עמלת ערבות חוק המכר של 119,475 לפי 1% מהתקבולים בפועל?

ואם העלויות הם 10M וההון העצמי הוא 3M למה המסגרת היא רק 2.5M?

תודה.

1. כדי לחשב תשואה שנתית צריך לחלק רווח הפרוייקט בהון עצמי שהושקע ובמספר שנים בממוצע שההון הזה שירת את הפרוייקט.

2. כידוע, עמלת חוק המכר משולמת רק מהתקבולים ששולמו בפועל. בתוכנית עסקית לא ניתן לדעת בדיוק לוח תשלומים וגביה בפועל לכן משתמשים באומדנים לגבי קצב תקבולים צפוי. תמהיל של צפי מכירות, לוח תשלומים באותם חוזים ומועדי גביה מאפשר לבנות נוסחה לצפי תשלומים של עמלת חוק המכר.

3. בנק מלווה אף פעם לא מספק את צרכי הפרוייקט עד ל-100% בהלוואות שלו. הרכב המימון מחולק ל-3: הון עצמי של יזם, מסגרת הלוואות של בנק מלווה ותקבולי לקוחות. הרכיב השלישי – תקבולי לקוחות – משלים את הפער.

תודה.

התגובות סגורות.