מאמר זה יציג מספר נוסחאות פיננסיות עיקריות, אשר מהוות בסיס חשוב מאוד מתהליך בדיקת הכדאיות הכלכלית. ישנן נוסחאות רבות וכלים מגוונים. אנו בחרנו את הנוסחאות המוכרות ביותר אשר עשויות לשמש גם אתכם בבחינת פרויקט נדל"ני.

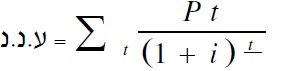

NPV- Net Present Value, ערך נוכחי נקי

שיטה המעריכה זרמי מזומנים הקשורים בתכנית ההשקעה, בהתחשב בעיתוי התשלומים והתקבולים, וכן מחיר ההון של החברה. הנוסחה מהוונת את זרמי המזומנים לתקופה הנוכחית "זמן 0". עפ"י גישת ההיוון יפחת הסכום המתקבל בזמן 0 ככל שמועד קבלת התשלומים רחוק יותר, וככל שמחיר ההון של החברה גבוה יותר, למעשה השיטה לוקחת בחשבון "תשלום ריבית על תזרים המזומנים" הנגזר ישירות ממחיר ההון של החברה.

t- הינו אינדקס רץ לכל התקופות. Pt- התנועות הכספיות נטו לתקופה (הכנסות בניכוי הוצאות), i- מחיר ההון של החברה לתקופה.

לגבי מחיר ההון ניתן לומר שזו התשואה האלטרנטיבית של החברה, ובנוסף צריך לשקף נאמנה את מידת הסיכון של הפירמה.

דוגמא

חברת א.ב.ג בוחנת פרויקט בו תידרש להשקיע 15,000 ₪ בתום שנה א'. החברה צופה תקבולים של 3,000 בתום שנה ב', 9,000 בתום שנה ג', ו- 9,000 בתום שנה ד'. מחיר ההון של החברה הינו 10%.

לאחר 4 שנים, וללא ניכוי מחיר ההון, (משמע ערך נומינאלי) הרוויחה החברה 6,000 ₪ אך כאשר נלביש את מחיר ההון, תוך שימוש בנוסחת ה-NPV מעלה, הערך הנוכחי הנקי יהיה 926 ₪.

מסקנות מנוסחת הע.נ.נ.

- התוכנית תהיה כדאית כאשר הע.נ.נ חיובי. ואינה כדאית כאשר הערך שלילי.

- כאשר נשווה בין שני פרויקטים נבחר בפרויקט בעל הע.נ.נ הגבוה.

- אין להסתמך על נוסחת הע.נ.נ כשלעצמה.

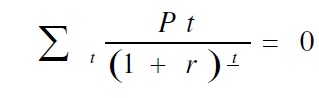

IRR – Internal Rate Return- שיעור תשואה פנימי – ש.ת.פ

IRR, או שיעור התשואה הפנימי הוא בעצם שער הריבית לפיו יתאפס הערך הנוכחי הנקי. או במילים אחרות- מה צריך להיות מחיר ההון של הפירמה כדי שהערך הנוכחי של ההשקעה, או הפרויקט יהיה שווה 0.

לרוב ה-IRR יהיה גבוה מכל מדד רווחיות אחר (ROE, ROI, COC וכו), ולכן, חברות וקרנות השקעה הפכו את המדד בשנים האחרונות לפופולרי, פחות בגלל ערכו המקצועי ויותר בגלל ערכו השיווקי.

נגענו בכך שה-IRR משקף את מחיר ההון אשר באפשרותו לאפס את הערך הנוכחי. כך שלמעשה בתור משקיע ארצה לדעת כמה אני רחוק מאותו שיעור. על כן אני צריך להכיר את מחיר ההון של הפירמה או של הפרויקט על מנת להסיק מסקנה אופרטיבית, אך כמובן שאותן חברות המציגות שיעורי ש.ת.פ כמדד לרווחיות הפרויקט, לעולם לא מציגות את שיעורי הסיכון המגולמים בפרויקט עצמו.

אופן חישוב הש.ת.פ

t -הינו אינדקס רץ לכל התקופות. Pt- התנועות הכספיות נטו לתקופה (הכנסות בניכוי הוצאות), r- מחיר ההון של החברה לתקופה.

למעשה אנחנו צריכים למצוא את הנעלם r, אשר יחושב לרוב בצורה פרימיטיבית תוך הצבת מספרים ומציאת r אשר מאפס את הנוסחה.

יתרונותיו של הש.ת.פ לעומת הע.נ.נ כקריטריון להערכת כדאיות השקעה בכך שאין כל צורך להבין את מחיר ההון. לנוסחת ה-IRR מספר חסרונות (אותן נרחיב בפעם אחרת), ולכן עשויים להיות סטירות בין שיטת הע.נ.נ לש.ת.פ. בכל סטירה מעין זו הע.נ.נ יהיה עדיף.

מדריכים נוספים באתר אפיקים : ניתוח תזרים מזומנים להצלחת העסק, מימון בנקאי כנגד מימון חוץ בנקאי.

נקודת האיזון

העיתוי שבו סך התקבולים המצטבר מכסה את סך העלויות, נקרא לעתים יחס כיסוי עלויות, ומשמש כמדד חיוני מאוד להערכת סיכונים. שולי ביטחון גדולים יותר יתקבלו ככל שהפרויקט יגיע לנקודת האיזון מהר יותר.

חשיפה מקסימאלית

הגדרה נוספת חשובה מבחינת ניהול סיכונים היא "חשיפה מקסימאלית" או MAXIMUM EXPOSURE – הנקודה בה עודף ההוצאות על פני התקבולים המצטברים הינו הגדול ביותר. חישוב של נקודת החשיפה המקסימאלית יספק ליזם הבנה מעמיקה של מבנה ההון הנדרש לפרויקט.

NOI – Net Operating Income

חברות נדל"ן מניב עושות שימוש שוטף במושג- NOI, או הכנסה תפעולית נקייה שנתית, אשר מבטאת למעשה את הרווח הגולמי כפי שאנו מכירים אותו בחברות מקבילות. למעשה, אין קשר לאופן המימון או לרווחיות, אלא לסך המזומנים נטו אשר מייצר הפרויקט.

אופן החישוב ה-NOI של נכס: סה"כ הכנסות החברה מהשכרה ודמי ניהול, בניכוי הוצאות תפעול הנכס (מושגים שנתיים).

יחס כיסוי חוב – Debt Service Coverage Ratio

יחס כיסוי חוב הינו מושג בנקאי המשמש ביחד עם שיעור המימון (LTV) לצורך קביעת תמהיל ההלוואה. יחסים אלו נקבעים כחלק ממדיניות הבנק ולאחר בחינת העסקה והלקוח כאחד. היחס הינו NOI מחולק בסך תשלומי ההלוואה.

יחס הוצאות תפעוליות – Operating Expense Ratio

יחס הוצאות תפעוליות הוא פשוט הוצאות תפעוליות שוטפות מחולקות בסך הכנסה אפקטיבית. המדד מהווה כלי לניתוח רגישות ומשקף את אחוז ההכנסות האפקטיביות המספיקות לכיסוי ההוצאות התפעוליות.

היחס נחוץ כדי להמחיש את האחוז ההכנסות המשויך להוצאות תפעוליות. או במילים יותר ברורות – כמה ההוצאות התפעוליות מכבידות על הכנסות הפרויקט. המדד מבטא כלי בוחן לסיכון – ככל שיחס ההוצאות התפעוליות בפרויקט נדל"ן תופס מקום נכבד יותר, כך הסיכון התפעולי גבוה יותר.

Cap rate- שיעור היוון תפעולי

כאשר מציעים לנו נכס להשקעה בתשואה של 8% חשוב להבין באיזה אופן מחושבת אותה תשואה, ולכן ישנו צורך ליצירת שפה משותפת ואחידה בבחינת השקעה, ללא צורך בחישובים מסובכים.

ה-"Cap" (Capitalization), של נכס מסוים הוא למעשה התשואה השנתית שהוא מניב, או צפוי להניב, ומהווה כלי סינון ראשוני ומאוד חשוב למשקיעים בכל רחבי העולם.

ה- Cap Rate הינו פרמטר המתאר יחס בין עלות רכישה כולל הוצאות נלוות, לבין ה-NOI, כך שלמעשה מתקבלת התשואה הגולמית, לפני הוצאות מימון.

צורת החישוב הפשוטה יחסית – במידה והציעו לנו נכס במחיר של 6M המניב NOI שנתי של 540K – נחלק את ה-NOI ב-6M ונקבל Cape Rate של 9%.

יתרונות וחסרונות של ה-Cap Rate

היתרון במדד ה-Cap בכך שהוא לוקח בחשבון את אחוז אי התפוסה, הפסדי גביה (Credit Loss), הכנסות נלוות, והוצאות תפעוליות. בנוסף הנוסחה אינה דורשת הכנת תזרים רב שנתי.

חסרונות השיטה בכך שאינה לוקחת בחשבון תשואה ארוכת שנים ומתייחסת לשנה הראשונה.

נציין שוב כי ה-capRate איננו לוקח בחשבון הוצאות מימון.

קביעת שווי הוגן – גישת ההכנסות

גישת ההכנסות היא אחת משלושת השיטות המקובלות להערכת שווי נכסים. לפי גישה זו, נוכל להעריך את שווי הנכס לפי היוון הכנסותיו העתידיות:

כל שצריך הוא להבין מהו ה-NOI ולחלק אותו ב-Cap Rate (שיעור ההיוון) המקובל בשוק.

לדוגמא- נכס באזור ת.א המניב 5M ש"ח שנתי, כאשר ידוע לנו כי נכסים מסחריים באזור, באותן רמות סיכון, ועם אותם דיירים, מניבים בממוצע 8%. כעת עלינו לחלק את 5M ב-8%, ולקבל שווי מוערך של 62,500,000.

בשיטה זו באפשרותי להגדיר כי תשואה של 8% בסביבה זו לא מספקת אותי, וכך לשחק עם המספרים בצורה קלילה. בדוגמא הנ"ל, כדי להפיק 10% אצטרך להציע ל- 50M, וכדי להפיק 6% אצטרך להציע 83.3M.

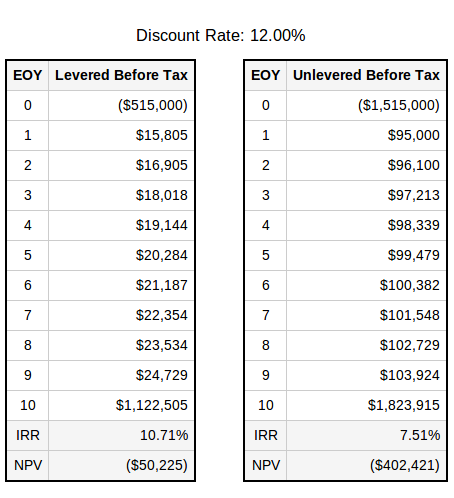

COC) Cash on Cash Return)

צורת הסתכלות נוספת לבחינת נכס מניב היא נוסחת ה-Cash On Cash, אשר בוחנת את יחס תזרים המזומנים השנתי להשקעה תזרימית. אופן החישוב הינו – הכנסות שנתיות נטו בניכוי מיסים, לחלק בסה"כ הכסף המושקע.

הבא נסתכל על הטבלה משמאל בעמודה הממונפת- כאשר נבחן את השנה הראשונה במושגי COCR הרי שנקבל 3% בלבד (15,805 מחולק בהון המושקע). וכאשר נבחן את העמודה הלא ממונפת נקבל 6%. אך למעשה כל מדד אחר שנבחן יוכיח לנו כי העמודה הממונפת היא הרווחית והכדאית יותר. העיוות הזה נוצר מכיוון שהנוסחה לא רואה את החזר הקרן כ- Equity build (יפורט בנוסחת ה-ROE).

אם כך, החיסרון המובהק של נוסחת ה-COC בכך שאינה לוקחת בחשבון 9 שנים של הכנסה תפעולית, ולמעשה מספקת מידע אך ורק לפרק הזמן הראשון.

יתרונות הנוסחה שהיא כן לוקחת בחשבון הוצאות תפעוליות, אי תפוסה (Vacancy), הכנסות נוספות, עלות מימון (שלא כמו ה-Cap Rate).

הכנו כלי אקסל זריז ויעיל לחישוב Cash On Cash בנכסים מניבים

לקבלת המחשבון ישירות לתיבת המייל:

אין להעתיק ו/או לשכפל ו/או להפיץ בכל דרך שהי. כל שימוש מלבד שימוש אישי, יעשה באישור בכתב ע"י אפיקים 38 וכפוף לתקנון האתר.

אין באמור כדי להוות חוות דעת או ייעוץ. האמור לעיל מכיל מידע כללי בלבד וניתן כשירות לאזרח. אין האמור מהווה תחליף לקבלת חוות דעת מקצועית, שכן, יש לבחון כל מקרה לגופו.